釋義

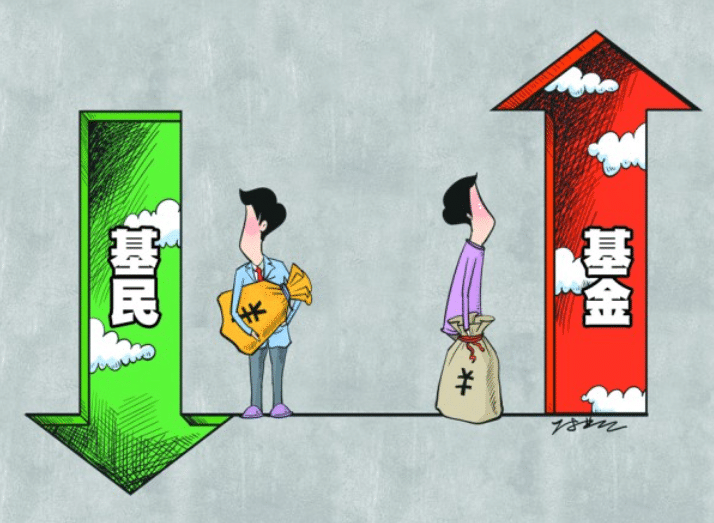

基民,延伸于股民,是誕生于2007年的網絡新詞。2006年後我國的共同基金業務大力發展後,有很多國人參與了基金投資,人們又習慣地稱投資基金的投資者為基民。

特點

和股民相比,基民的省事是毋庸置疑的。随着股市的紅火,股指的暴漲,許多不懂得股票的人或者沒有時間打理股票的人,也希望能夠從中分一杯羹。那麼,買基金吧。偏股型基金平均77.88%的收益率,足以讓每一個基金投資者心滿意足。在這樣的情況下,許多人舍“股民”而作“基民”就可以理解了。據中國證券登記結算公司統計,12月1日至13日,全國基金新增開戶數量達449587戶。但是,專家理财不表示沒有風險,基民也需要謹慎對待。

基民存在的問題

不把基金當長期理财工具

這兩年基民總量大幅增加,但長期穩定的基民卻越來越少,老百姓對基金是參與度高,集中度和持久性卻降低了!特别值得注意的是,基民越來越多,但偏向于定投和後端收費的基民的增長卻有點不成比例。

不善于基金組合投資

目前,不少投資者買的時候根本不考慮風險,不考慮市場變化。比如在6000點之上,還有不少人在買股票型基金,而在股市下跌時不考慮組合配置,往往在下跌後才急着贖回股票型基金,去買低風險的基金。最近,在5000點附近,低風險基金的申購明顯增加。

這種做法顯然比較滞後:在市場風險高的時候,應适當增加低風險品種的配置;而在市場風險較低時,應該增加高風險品種的配置。國外有一種投資方式叫“恒定比例投資”,值得借鑒。比如我的風險承受能力為股票型基金50%倉位,如果股票型基金賺了錢,就将賺的錢逐步向低風險品種轉移,始終保持股票型基金在組合中的比例為50%,這樣的好處是能夠有效控制風險,同時能夠保持穩健的收益。

基金知識較為缺乏

投資者理财常識和基金基礎知識缺乏,尚未樹立正确的投資理念。導緻投資情緒化,短線操作、追求高收益、希望“掙快錢”的想法比較普遍。

不少基民買了基金之後連什麼是單位淨值和累計淨值也沒有搞清楚,讓人啼笑皆非。

盲目跟風情況較多

銀行相關人士在談起成都基民時,感觸頗為深刻。他們表示,很多客戶在買基金時,都會問基金今年的收益能有多高?因為朋友、親戚和同事去年買基金都賺了不少錢,這些客戶還沒搞清楚基金到底是什麼東西,盲目跟風,從衆心理嚴重。他們對基金的理解隻停留在高收益上。在這種情況下,分散風險,具有組合式投資理念的基民并不多,很多人也過于偏愛股票型基金。

偏愛1元基金

絕大多數的基民買賣基金存在不少誤區,比如最喜歡買淨值在1元左右的基金,包括新發行、拆分或分紅的基金等,以為比照往年基金的高收益,在1元附近買才便宜劃算,以後才賺得多。

基民新特征

個人投資者教育水平提高

與此前數據相比,“這屆投資者”教育水平高了,過半數投資者具備金融相關知識。

根據調查問卷數據顯示,擁有本科及以上學曆的個人投資者占基金個人投資者的比例達到65.3%。與2018年和2017年調查結果相比,高水平教育比例有所提高。2018年,擁有本科學曆的占比為48.1%,擁有研究生及以上學曆的占投資者總數的11.3%。

從接受金融教育情況來看,53%的基金個人投資者在學校中接受過與金融相關的教育。對比2018年和2017年,投資者金融教育水平有顯著提高。過去兩年接受過相關教育的投資者比例為39.7%(2018)和35.8%(2017)。投資者教育水平顯著提升,基金作為金融投資工具在受過金融教育的人群中具有更高共識。

資産配置分散化

如今的投資者在配置資産時相對“分散化”。

八成投資者投資金融産品種類超過三種。調查問卷數據顯示,79.8%的投資者投資了三類或三類以上的金融産品,有13.4%的投資者投資了兩類金融産品,隻有6.8%的投資者選擇投資一類金融産品。該數據近兩年來基本一緻。

從基金持有情況來看,44%的投資者保有四家以上基金公司的産品,53.8%的投資者持有的基金在5-15隻之間。此外,還有3.7%的投資者持有20隻以上的基金。

從基金投資目的來看,更多投資者将“分散化投資”作為投資目的。32.8%的投資者将“獲得比銀行存款更高的收益”作為最重要的投資目的,其次有25.6%和22.9%的首要目的是分散投資風險與養老儲備。2018年,超六成投資者都以“獲得比銀行存款更高的收益”為首要目的,而“分散化投資風險”所占比例不超過一成,2017年與2018年基本持平。

較少設立止損标準

七成投資者虧損10%-50%時産生明顯焦慮。數據顯示,89.3%的投資者表示投資虧損會導緻焦慮,其中虧損少于10%時會焦慮的投資者占6.5%,虧損 10%-30%會焦慮的投資者占32.2%,虧損30%-50%會焦慮的投資者占 35.0%,虧損50%以上才會焦慮的占15.7%。

但僅四分之一的投資者既設立了止損标準,又能嚴格按照止損标準進行執行。

數據顯示,56.3%的投資者未設立止損,低于2018年的40.5%和2017年的43.5%。16.6%的基金個人投資者雖然設立止損,但未嚴格執行。僅27.1%的投資者既設立了止損标準,又能嚴格按照止損标準執行。

付費意願沒有增加

整體來看,投資者的付費意願沒有增加,但有更多投資者認為投資顧問提供投資建議服務具有必要性。

數據顯示,39.4%的基金個人投資者認為可自行進行投資決策、無需投資顧問提供服務,39.6%的基金個人投資者認為需要投資顧問提供建議,但不願為此支付服務費,21.0%的基金個人投資者很需要投資顧問提供建議,并願意為此支付服務費。

此外,從持有單隻基金的時間來看,54.6%的投資者持有單隻基金的時間超過一年。持有期少于半年的占11.4%,半年到一年的占34.0%。平均持有期限1-3年的投資者占比為34.7%,3-5年和5年以上的投資者比例分别為12.2%和7.7%。2019年度投資者基金持有期超過一年的比例比2018年略有上升。