發展曆程

經過多年快速發展,平安普惠在綜合實力、公司治理等方面已成長為行業專業典範:擁有卓越的國際化管理團隊,豐富信貸業務管理經驗;通過人臉識别、微表情、人工智能技術、反欺詐掃描等創新信貸科技,不斷提高風險管控能力,穩健領先的風險管理能力也使資産風險表現持續優化;多元借款方案為借款人提供定制化服務,也為普羅大衆提供優質借款選擇;同時,全線上申請流程以及線下顧問服務,不斷提升服務體驗。

目前,平安普惠業務覆蓋全國300餘個城市,線上超7000人的遠程團隊7×24小時提供專業咨詢服務,強大的外部商務合作能力,構建借款生态系統,已累計服務客戶超1100萬,幫助他們獲取超過1000億元的貸款。平安普惠将繼續秉承客戶普惠、産品普惠、渠道普惠、社會普惠四個驅動力,以“責任金融、普惠借貸”的品牌理念踐行普惠金融。

未來,平安普惠将在平安3.0時代的背景下,不斷加強普惠金融推廣,緻力于協助廣大小微型企業主、個體工商戶、普通工薪階層獲得更加優質的借款服務,打造全球最值得信賴的、客戶首選的普惠金融品牌。

公司業務

融資擔保、融資咨詢、小額貸款等。

高管介紹

趙容奭

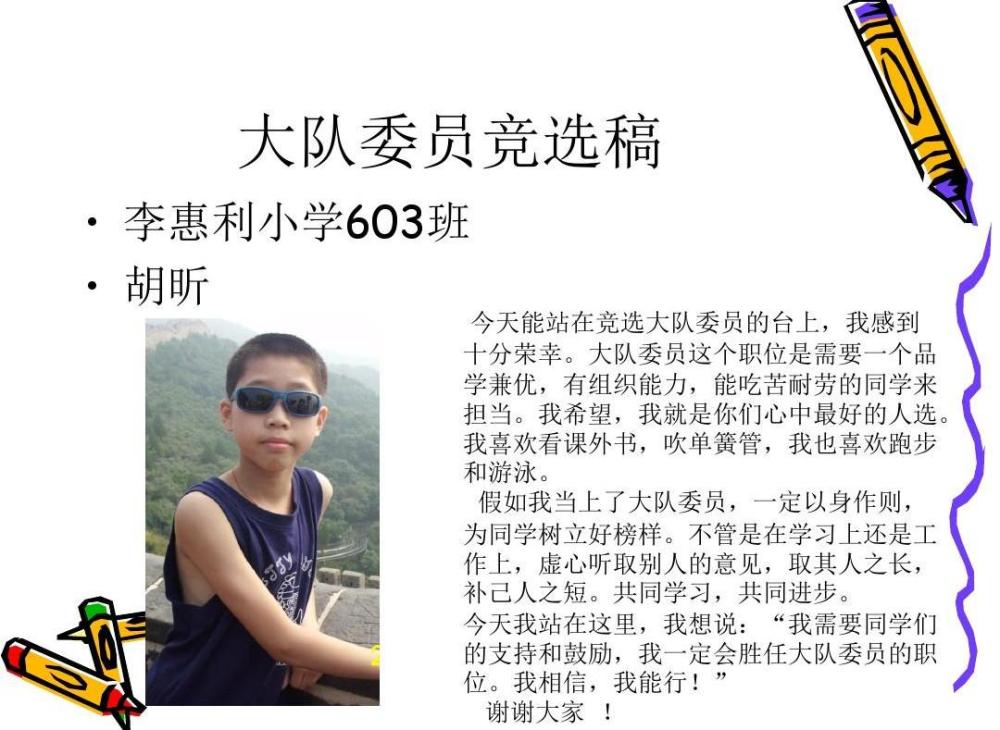

加州大學伯克利分校工商管理碩士。在消費金融業務領域具有近20年的豐富專業經驗。在1999年至2007之間曆任花旗銀行(韓國、泰國)全球個人業務副總裁、彙豐銀行(韓國)個人金融服務及市場營銷部高級副總裁。

趙先生2007年加盟平安集團,先後擔任中國平安财産保險股份有限公司信用保證保險事業部總經理助理和副總經理,分管企劃、财務和風控條線。2015年開始,擔任平安普惠董事長兼CEO,主導完成了“平安普惠金融”業務集群的整合。

所獲榮譽

2019年11月 平安普惠入選每日經濟新聞“2019中國金鼎獎”榜單獲評“年度卓越金融服務提供商”;

2019年11月,平安普惠入選中國經濟網“2019金融服務100強” 、“2019金融服務創新100強”;

2019年10月,平安普惠“驚豔中國”公益計劃獲第十二屆金投賞金獎;

2019年10月,平安普惠入選中國互聯網新聞中心“中國網金融扶貧先鋒榜”;

2019年10月,平安普惠AI視頻面審機器人獲評藍鲸“卓越科技應用案例”;

2019年10月,平安普惠獲評界面“年度金融科技企業”;

2018年8月 ,平安普惠獲評人民日報黨媒平台“中國數字普惠金融典型案例”;

2018年1月24日,平安普惠獲評界面“2017中國創業榜年度獨角獸”;

2017年8月, 平安普惠獲評經濟觀察報“金融科技傑出風控平台”;

2016年7月21日平安普惠獲“2016(行業)影響力品牌”,由第五屆中國财經峰會頒發;

2016年7月15日平安普惠“i貸”獲“2016年中國最受歡迎互聯網金融産品獎”,由證券時報舉辦的2016中國财富管理高峰論壇頒發;

2016年6月30日平安普惠金融業務集群獲“年度最佳創新商業模式獎”,由第一财經舉辦的新金融探路者大講堂頒發;

2016年3月31日平安普惠金融業務集群榮獲2015年度扶貧愛心獎,由中國扶貧基金會舉辦的“中國扶貧基金會2015年度捐贈人大會”頒發;

2015年11月12日平安普惠産品“i貸”獲第二屆“金互聯”獎創新産品獎,由上海證券報舉辦的“2015年中國互聯網金融高峰論壇”頒發;

2015年11月28日平安普惠金融業務集群獲年度創新力金融機構,由上海第一财經傳媒有限公司主辦、上海陸家嘴金融貿易區管理委員會承辦的“2015陸家嘴金融創新峰會暨中國金融創新價值榜”頒發;

2015年11月27日平安普惠金融業務集群獲“最佳借勢營銷獎”,由搜狐網舉辦的“搜狐world營銷大會”頒發;

2015年11月3日平安普惠獲 “中國最佳互聯網金融服務品牌”,由中央電視台證券頻道、中國普惠金融研究院、亞太衛視等聯合主辦的“2015中國金融風雲榜”頒發;

商業創新

業務模式的創新

平安普惠依托金融科技逐步構建起開放式聚合科技借款服務平台,借助資源挖掘、聚攏和匹配的能力,聚合信貸業務鍊條中具有模塊優勢的參與者,連接借款人、增信方、資金方,借助自身線上線下結合的服務網絡、經過10餘年業務經驗驗證的智能風險管理體系,向增信方和資金方輸出基礎信貸評估服務,并整合增信方和資金方的金融資源,為借款人提供多元借款服務解決方案。平安普惠通過聚合模式平台,把技術和線下金融服務體系相結合,助推金融資源流向小微企業主、個體工商戶、普通工薪人群等普惠金融人群。通過商業模式創新找到一條既符合行業發展現狀又滿足小微人群需求的全新探索之路。

風險管理創新

信用數據缺失、風險成本高等是小微企業主、個體工商戶和普通工薪人群難以獲得适當、高效金融服務的主要原因。平台基于豐富業務經驗提供基礎風險評估,以便資金方、增信方在此基礎上依托各自的風控體系分别完成獨立風控審批。風險管理手段可以通過大數據、建模等多個維度進行,将央行征信、互聯網征信等多家機構所掌握的數據和金融科技公司掌握的模型相結合,風控的協同效應能夠在開放式聚合平台上得以呈現。

基于對金融數據和互聯網數據的深度洞察,突破以收入或不動産作為信用資質評估标準的傳統模式,采用個人資産情況、商戶經營、互聯網行為等多維數據對不同人群進行風險畫像,從而解決普惠金融人群的風險辨識難題,實現對其風險進行充分評估;同時引入機器學習技術、大數據技術提升風控模型的叠代能力,提高風控效率。

在風險承擔環節,資金方和增信方共同提供服務,并充分發揮融資擔保公司、保險公司風險分擔的功能。平台還可根據資産狀況的不同匹配相應的增信方或者多個增信方進行風險分擔。

這樣不僅解決了資産端和資金端不匹配、不平衡的問題,更實現了風險的合理分散,緩解了普惠金融的重資産難題,最終提升了金融服務的可獲得性,并降低融資成本。

流程體驗創新

平安普惠不斷引領前沿科技和借貸服務的創新融合,持續優化客戶體驗,降低運營成本。在業務流程中,借助移動互聯技術、反欺詐、人工智能等技術實現7*24小時全線上、無紙化流程,沒有時間和地域限制,為借款人提供便捷、高效的服務體驗。

科技創新和突破

平安普惠通過信貸科技輔助人工,驅動金融服務效率提升。在2015年,平安普惠就在小額信貸業務産品設計中,創新地應用人臉識别等先進技術,實現對小額信貸客戶的身份識别及客戶初步畫像。目前,平安普惠又在自身優勢領域的小額信貸業務中,創新的運用了新的金融科技,包括高準确率的人臉識别技術、微表情、AI面審機器人、智能客服為代表的人工智能、遠程面談與欺詐電網的業務應用、多維度視角的信用認證體系,以及大數據和反欺詐風控模型等,力圖讓成本更低、進而價格更可被接受,效率更高、從而體驗更好的小額信貸金融業務産品提供給廣泛的普惠人群。